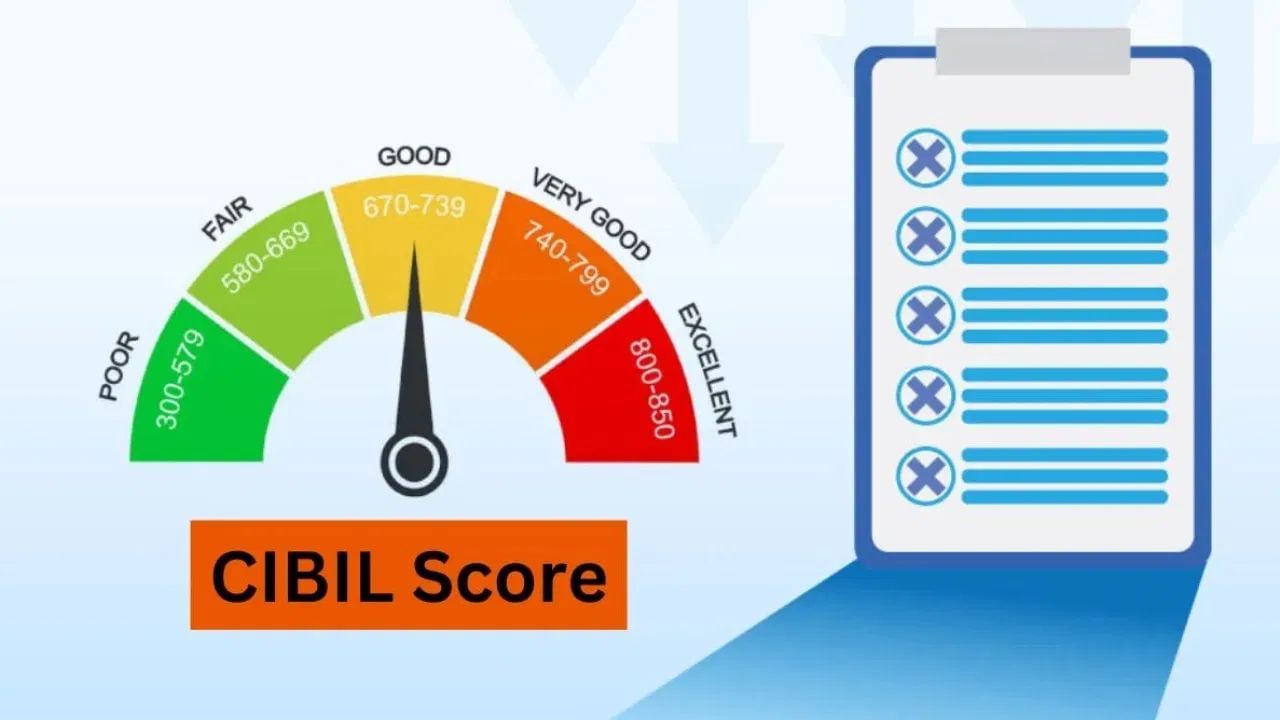

क्रेडिट कार्ड: अब आप भी खुद कैलकुलेट कर सकते हैं अपना 'सिबिल स्कोर'! बस इन '4 फैक्टर्स' को समझें और सुधारें अपना क्रेडिट स्कोर

आपको बता दें कि स्कोर जितना बेहतर होगा, लोन मिलने की संभावना उतनी ही ज़्यादा होगी। इस तरह देखें तो आप अपने लेन-देन को सही तरीके से प्रबंधित करके उसे बेहतर बना सकते हैं। हालाँकि, उससे पहले यह समझना ज़रूरी है कि सिबिल स्कोर की गणना कैसे की जाती है।

आपके सिबिल स्कोर में 'भुगतान इतिहास' की अहम भूमिका होती है। इसमें यह भी शामिल होता है कि आपने अपने लोन या क्रेडिट कार्ड की ईएमआई का भुगतान समय पर किया है या नहीं। अगर देरी हुई है, तो कितनी बार और कितने समय के लिए? इसके साथ ही, छूटी हुई ईएमआई की संख्या को भी ध्यान में रखा जाता है, जो स्कोर की गणना में लगभग 30% योगदान देती है।

इसके बाद, आपके नाम पर कुल क्रेडिट लिमिट और आपने उसका कितना इस्तेमाल किया है, इस पर विचार किया जाता है। इसे 'क्रेडिट एक्सपोज़र' कहा जाता है। अगर आप अपनी क्रेडिट लिमिट का ज़रूरत से ज़्यादा इस्तेमाल करते हैं, तो इसका आपके सिबिल स्कोर पर नकारात्मक असर पड़ता है। यह कारक लगभग 25% योगदान देता है।

सिबिल स्कोर बनाते समय, आपके पास किस प्रकार का ऋण है, 'सुरक्षित या असुरक्षित', इस पर भी विचार किया जाता है। अगर आपके पास सुरक्षित ऋण (जैसे होम लोन और कार लोन) है, तो आपका स्कोर अच्छा होगा। इसके अलावा, ऋण की अवधि भी महत्वपूर्ण है। आपका क्रेडिट इतिहास जितना लंबा और बेहतर होगा, आपका क्रेडिट स्कोर उतना ही बेहतर माना जाएगा। यह कारक भी लगभग 25% योगदान देता है।

आपके स्कोर का शेष 20 प्रतिशत आपकी अन्य ऋण गतिविधियों से प्रभावित होता है। इसमें यह ध्यान रखा जाता है कि आपने हाल ही में कितने नए ऋण लिए हैं, आपने कितने खाते खोले या बंद किए हैं, और आपका 'क्रेडिट उपयोग अनुपात' क्या है। ध्यान रहे कि यह अनुपात 30-40 प्रतिशत से अधिक नहीं होना चाहिए, अन्यथा आपका स्कोर गिर सकता है।